Es hätte ja auch einfach sein können !

Ein Grund für die geringe Akzeptanz im deutschen Steuerwesen ist die Intransparenz und zunehmende Verwaltungsarbeit. Unsinnig erscheinen Steuern auf Steuern (z.B. Mehrwertsteuer auf Mineralölsteuer beim Tanken) oder für gleiche Produkte unterschiedliche Steuersätze (z.B. Kaffee in der Bäckerei 19% und als Take-Away 7%). Nun liegen zwei sehr umfangreichen Schreiben aus 2014 und 2019 vor, die für einige Verwirrung bei den Steuerpflichtigen sorgen.

So auch bei der GoBD !

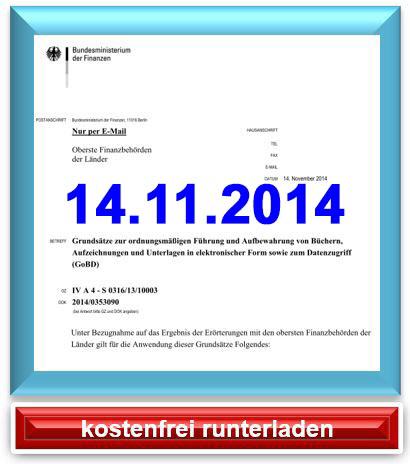

Im ersten Schreiben vom 14.11.2014 hat man eine Vielzahl von vorhandenen Regelungen und Vorgaben zusammengefasst und konkrete Umsetzungsrichtlinien erlassen. Das BMF hat es als Schreiben an die "Obersten Finanzbehörden der Länder" gerichtet, die alle Dienstebenen darüber informierten. Unter Bezugnahme diverser Rechtsnormen (Handelsgesetzbuch - HGB, Abgabenordnung - AO, und andere), haben die Formulierungen Rechtscharakter und sind zwingend einzuhalten. Andere Positionen werden wohl im Wege der Klage vor den Finanzgerichten zu konkretisieren sein. Eines ist jedoch schon gewiss, die Vorgaben lassen sich nicht mehr zurückdrehen und jahrelange Versäumnisse werden nun mit "intensiver Kraft und Nachdruck" durchgesetzt !

Über 180 Randziffern in die bestehende Betriebsorganisation umzusetzen, bedarf Zeit, Energie und zuweilen neue Prozesse. Doch eine Übergangsfrist gibt es nicht. Man hat bereits im letzten Schreiben eine Anwendung ab dem 1.1.2015 festgeschrieben. Solidarisch sind die Betriebsprüfer ab dem Veranlagungszeitraum 2017 (intern) gehalten, stärker auch die formelle Buchhaltung zu prüfen.

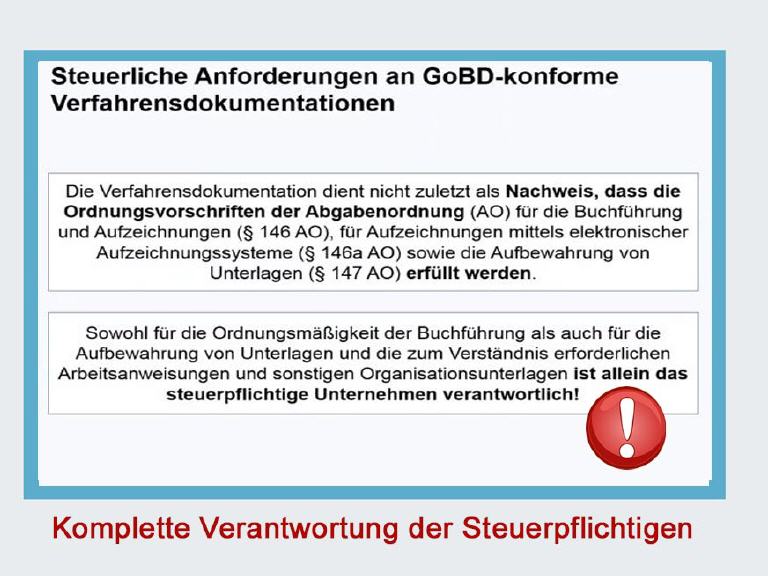

GoBD-Verfahrensdokumentation ab 2002 gefordert

Bereits ab 2002 gab es die Vorgabe, eine GoBD Verfahrensdokumentation vorzuhalten. Weder Betriebsprüfer, noch die Steuerberater oder auch Steuerpflichtigen haben diese Regelungen besonders beachtet und eingehalten. Das BMF geht hier jedoch von einer regelkonformen Umsetzung aus und die Unterlagen werden zunehmend bei Betriebsprüfungen oder auch durch die Finanzämter abgefordert. Bayern, Baden Württemberg und Nordrhein-Westfahlen nehmen hier die Vorreiterstellung ein. Die Finanzämter der restlichen Bundesländer werden nicht lange auf sich warten lassen.

Warum der Fokus auf formelle Anforderungen ?

Die Logik ist ganz einfach !

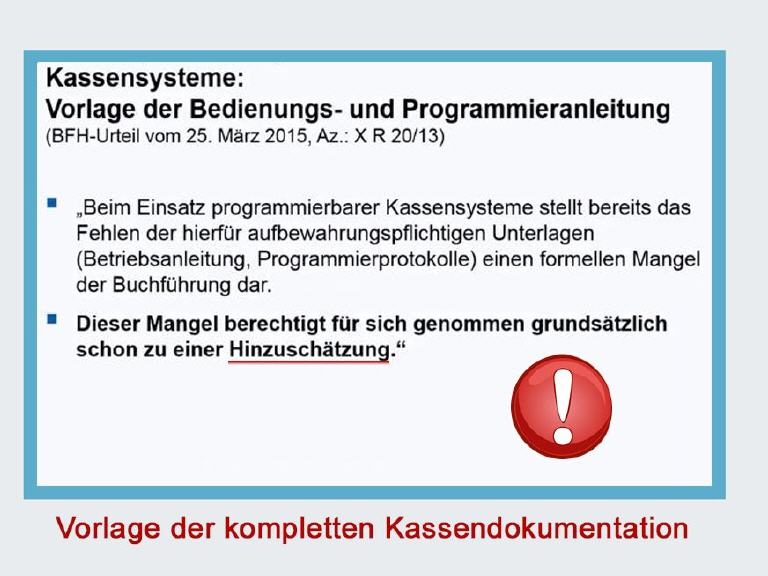

Zum einen hat bei der Vorlage von digitalen Unterlagen (Buchungsdaten, E-Mails, sonstige Dateien) ein Betriebsprüfer (vor Ort oder im Amt) wenig Möglichkeiten, die Struktur zu erkennen und benötigt eine Anwendungsbeschreibung. Das ist verständlich und akzeptabel. Der Druck entsteht dadurch, dass in vielen Kleinbetrieben und Organisationen Buchhaltungsverfahren und kaufmännische Prozesse etabliert sind, die nicht mehr GoBD-konform sind. Das wird nun umfassend aufgedeckt und führt in der Regel zu Hinzuschätzungen von bis zu 10 %. Man geht davon aus, ist die formelle Buchhaltung (d.h. organisatorische Struktur und Beschreibung) unzureichend, so kann die materielle Buchhaltung (d.h. die tatsächlichen Geschäftsvorfälle) nur fehlerhaft sein. Damit ist diese zu verwerfen und die Folge ist das Versagen von Vorsteuerabzügen, Hinzuschätzung von Umsätzen bis hin zu steuerlichen Strafverfahren.

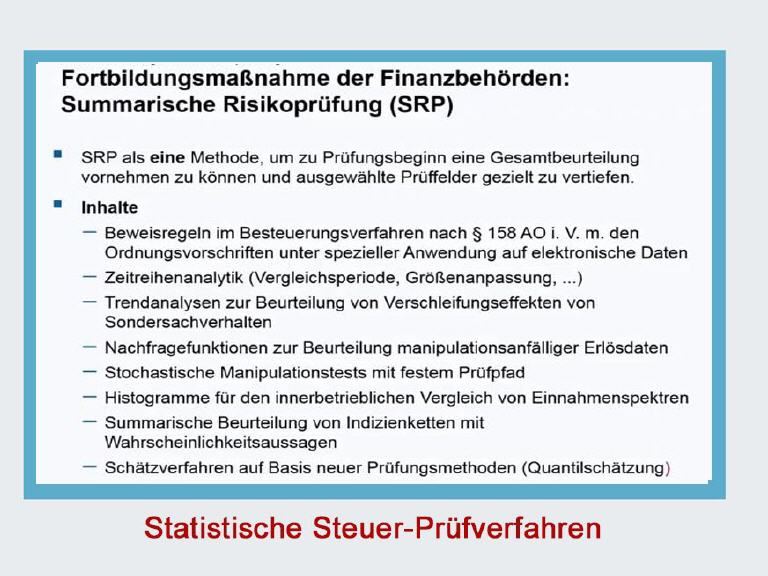

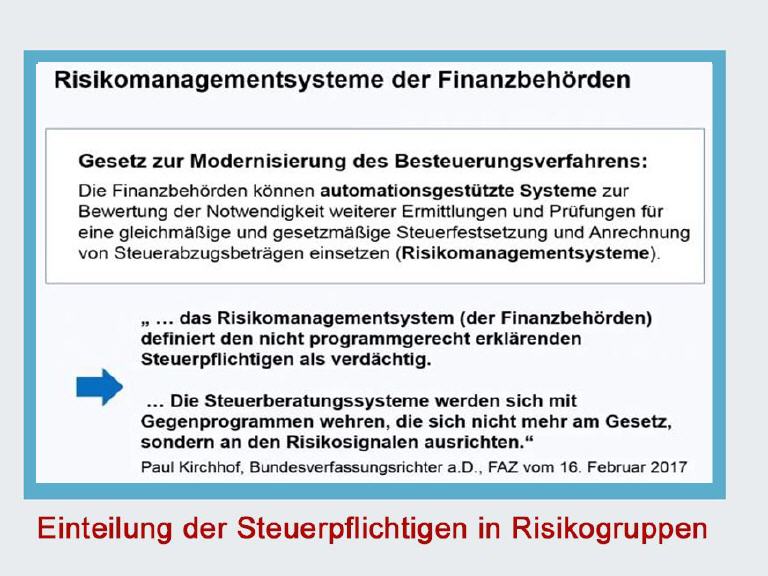

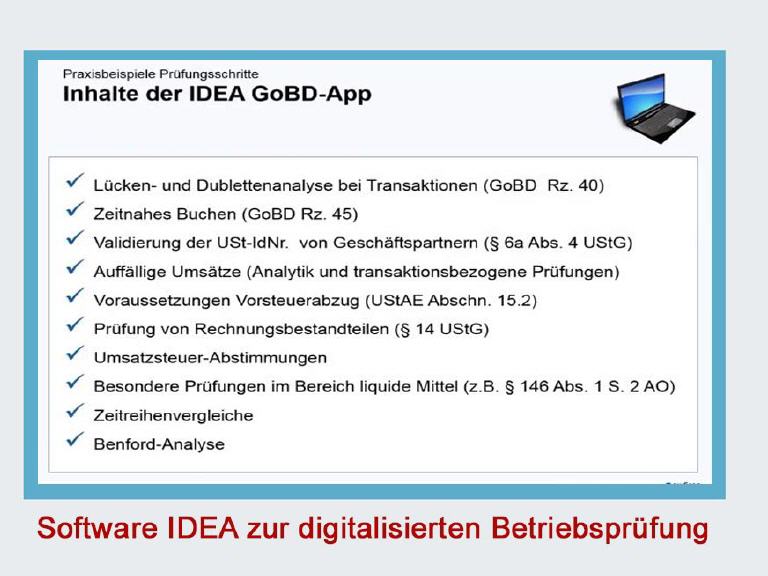

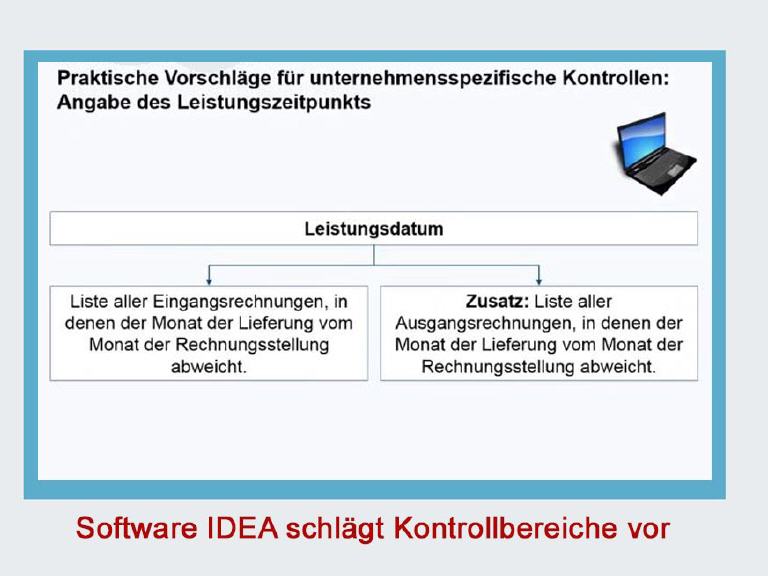

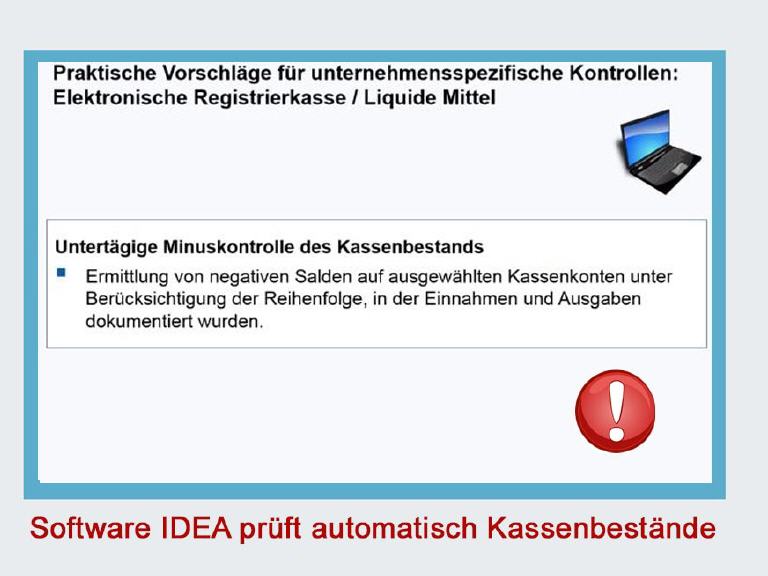

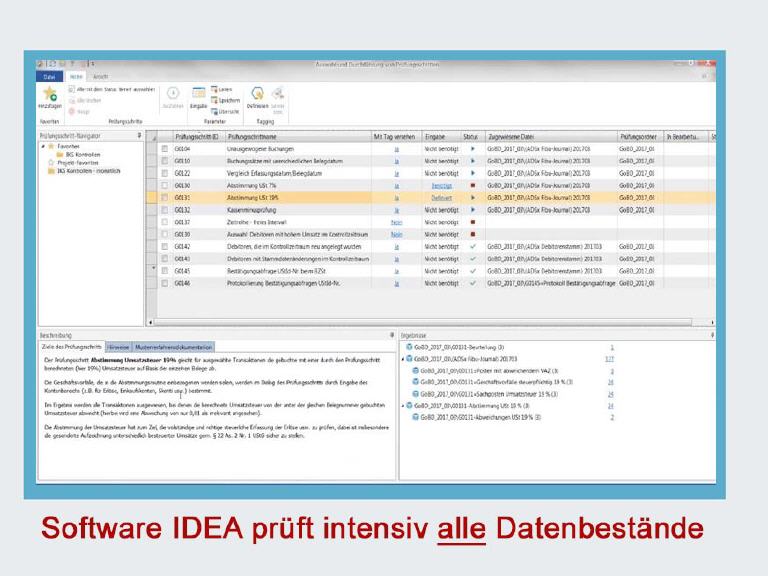

Die Steuerberater verzeichnen eine spürbare Steigerung der Sonderprüfungen, interne Informationen aus den Finanzverwaltungen machen deutlich, dass die digitale Betriebsprüfung hohe Priorität hat. So sollen Leiter der Finanzämter dann befördert werden, wenn sie ihre hausinterne Organisation diesbezüglich optimieren. Im Herbst 2018 hat die Finanzverwaltung die vorhandenen 17.000 Lizenzen der IDEA-Software auf 30.000 IDEA-Lizenzen erweitert. Die Software bietet einen hohen Automatisierungsgrad und kann sehr detailliert komplexe Datenbestände analysieren. Damit hat die Finanzverwaltung ein enorm starkes Kontrollsystem zur Verfügung und die Datenbestände werden aus nahezu allen Bereichen (zwangsweise) eingefordert. "Freie" Sachbearbeiter werden somit intensiver auch in den Ämtern die Betriebszahlen digital aufarbeiten und somit deutlich mehr Steuersonderprüfungen veranlassen.

Der Grund ist klar - die Wirtschaft steuert auf eine Rezession zu, und große Steuerausfälle müssen somit abgefangen werden. Milliarden an Zusatzausgaben für Rüstung (Flugzeugabstürze, Gorch-Fock-Sanierung, Modernisierungen), Politische Fehlentscheidungen (z.B. Schadensersatz der PKW-Maut-Verträge), steigenden Beamtensold (jüngst zur Attraktivitätssteigereung des öffentlichen Dienstes wegen Fachkräftemangel), und so weiter müssen durch die Finanzämter und die zirka 140.000 Betriebsprüfer eingesammelt werden. Den Rest kann man sich an den 10 Fingern abzählen.

Warum und wen triff die GoBD ?

Es ist schneller und einfacher in der Betriebsprüfung, wegen formellen Fehlern die Buchhaltung insgesamt zu verwerfen und damit die Umsätze (mit Sicherheitsfzuschlag) zu schätzen, als in mühsamer Kleinarbeit tausende von Belege zu sichten und begründet abzulehnen. Bei 7,8 Millionen gespeicherten Freiberuflern, Gewerbetreibenden, Körperschaften und Vereinen ist das ein großes Einnahmenpotential.

1. BMF-Schreiben vom 14.11.2014

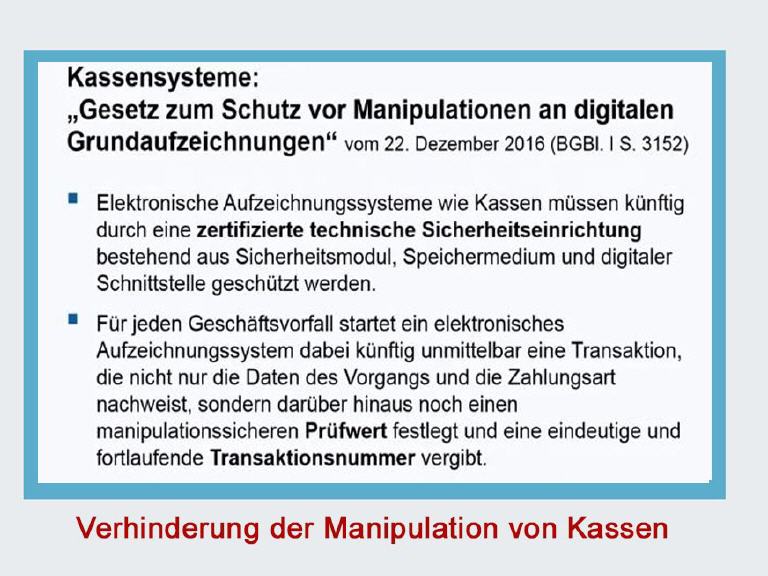

Hier wurde erstmals auf 37 Seiten und in 184 Randziffern die GoBD umfassend beschrieben. Dies erfolgte nach dem damaligen Stand der Technik und wurde auch zum Teil mit Spitzenverbänden der Wirtschaft abgeklärt. Bereits seit 1984 wurden viele Einzelregelungen (zum Beispiel im Kassenwesen) zur Eindämmung der Steuerkürzung und -vermeidung erlassen. Es ist zutreffend, dass einzelne Unternehmensnetzwerke durch manipulierte Software (z.B. im Apothekenwesen, Eisdielen, Imbissketten) die Kasseneinnahmen spürbar verkürzten und damit Steuerschäden in dreistelliger Millionenhöhe verursachten. Auch liegt es nahe, dass nahezu alle Unternehmer "großzügig" bei der Verbuchung von "Sonderkosten" verfahren. In der Summe entstehen somit dem Staat Steuerausfälle, die man mit der digitalen Betriebsprüfung, deutlich mehr Transparenz und Automatismen einzudämmen versucht. Deentsprechend werden die zirka 140.000 Betriebsprüfer "zielgerichtet" geschult und die "FInanzaufsicht / -kontrolle" gestärkt. Auch Systeme mit Künstlicher Intelligenz finden in der Steuerverwaltung / -fahndung bereits Einsatz ("Finanzamt setzt künstliche Intelligenz ein" Quelle: FAZ 8.12.2018)

Noch besteht Zeit, die Versäumnisse zu heilen und sich auf eine Betriebsprüfung vorzubereiten. Hierbei ist anzumerken, dass der Betriebsprüfer ohne größere Ankündigung den Prüfungsumfang auf die zurückliegenden Jahre erweitern kann. Über den Z1 bis Z3-Zugriff darf er zudem an Ihrer EDV alle buchhaltungsbezogenen Unterlagen (Kalkulationen, Angebote, E-Mailverkehr, Aufträge, digitale Rechnungen, alle diesbezüglich verwendeten Programme, etc.) einsehen und prüfen. Überlegen Sie sich selbst, wo Sie Ihre Schwachstellen haben. Sie können dazu gerne unsere umfangreiche GoBD-Risikoanalyse gemeinsam mit Ihrem Steuerberater nutzen.

2. BMF-Schreiben vom 11.7.2019

Die Systeme entwickeln sich weiter und wenn auch die Finanzverwaltung Zeit benötigt, sich auf neue Eahmenbedingungen einzustellen, so setzt sie dieses jedoch mit umfassender Gründlichkeit um. Die Umsetzungspraxis und der technichsen Entwicklung entsprechend wurden bildgebende Verfahren (z.B. Fotografie von Belegen auf dem Handy) oder auch die Speicherung in Cloud-Systemen nunmehr berücksichtigt. Das klingt erst einmal positiv und fortschrittlich, für die GoBD-Verfahrensdokumentation bedeutet dies, dass noch mehr Detailaufwand zu betreiben ist, um alle Digitalverfahren lückenlos dokumentiert zu haben. Zudem können die Betriebsprüfer (über diese Hintertür) auf viele Datenbestände des Unternehmens zurückgreifen, diese auswerten, Kontrollfragen stellen und somit neue Tatbestände der Steuerkürzung analysieren oder in Frage stellen.

Die Gültigkeit der Vorgaben sind ab dem Prüfungszeitraum 31.12.2019 anzuwenden. Das neue Schreiben ersetzt zwar das Schreiben vom 14.11.2014. Die Vorgaben zum 1.1.2015 bleiben jedoch unverändert bestehen !

Redaktioneller Hinweis

Die inhaltlichen Unterschiede der beiden Schreiben haben wir zusammengetragen. Neben Textkorrekturen (Seitennummern, Schreibfehler, etc.) sind wesentliche Passagen ergänzt, einzelne Vorgaben verschärft und zum Teil verdeutlicht worden. Hier können Sie sich eine kompakte Zusammenstellung der Unterschiede ansehen. [6.629 KB]

Was können Sie tun ?

Je intensiver wir uns mit dem Thema GoBD befassen, je mehr Fallen und Risiken entdecken wir für Sie als Unternehmer/in. Ihr Tagesgeschäft ist sicher reichlich gefüllt und die komplexe Fragestellungen rund um Buchführung, EDV-Umsetzung und -nutzung bedürfen einer detaillierten Prüfung. Mit Sicherheit werden einzelne Abläufe und "gewachsene Strukturen" zu überprüfen sein, besser jetzt im Vorfeld, als wenn ein Betriebsprüfer diese Unzulänglichkeiten findet und Ihnen eine Hinzuschätzung und Steuernachzahlung "aufbrummt". Das Finanzamt fragt auch nicht, ob und wie Sie diese Steuer bezahlen können. Man schreckt nicht vor der Vollstreckung zurück und ob Ihr Unternehmen in die Insolvenz fallen könnte, ist dem Staat ohnehin egal !

Prüfen Sie Ihr GoBD-Risiko und die notwendigen Maßnahmen auf unserer Themenseite. Bleiben Sie infomiert über unseren Info-Kanal "90 Sekunden GoBD", auf dem wir in kurzen Videosequenzen die GoBD-Anforderungen Schritt für Schritt erklären. Gerne können Sie auch unsere Arbeitshilfen für dei GoBD-Dokumentation und auch telefonische oder vor Ort Beratung in Anspruch nehmen. Als Kleinunternehmen (KMU) stehen dafür sogar EU-Fördermittel bis zu 80 % zur Verfügung.